家賃収入が私的年金の代わりに。

公的年金だけで、ゆとりあるセカンドライフを送るのが難しい―

近年、公的年金制度が大きな社会問題になっています。

こうしたなか、定年後の余裕資金をつくる私的年金として注目を集めているのが、マンション投資です。

🔹1人の高齢者を1.8人の現役世代が支える時代になります。

2019年の国勢調査によると、日本の総人口に占める高齢者(65歳以上の方)の割合は28.4%。1人の高齢者を、およそ2.5人の現役世代(15~64歳の方)が支える社会です。

高齢者の割合は、今後ますます増加するといわれます。内閣府が公表した「平成30年版高齢社会白書」では、高齢者の割合は2030年が31.2%、2040年には35.3%になると予測しており、1人の高齢者を1.8人の現役世代が支える時代になります。少子化も加わって高齢者1人を支える現役世代の人数は減少の一途をたどるとされています。

もしも、この予測通りの社会になれば、現状の年金制度は破綻するかも…そうお考えの方が公的年金だけに頼らず、資産運用を行って自分で資金を蓄えようと動き出しています。マンション投資もそのひとつ。豊かな老後の生活を確実に実行するための「私的年金」として注目を集めているのです。

🔹年金だけではゆとりあるセカンドライフが叶わない

2019年に金融庁は「夫婦で95歳まで生きるには、2,000万円の蓄えが必要」という報告書を公表し、世間に大きな反響を与えました。

実は、現状の公的年金だけでゆとりあるセカンドライフを送るのが難しいことは、以前からわかっていたのです。

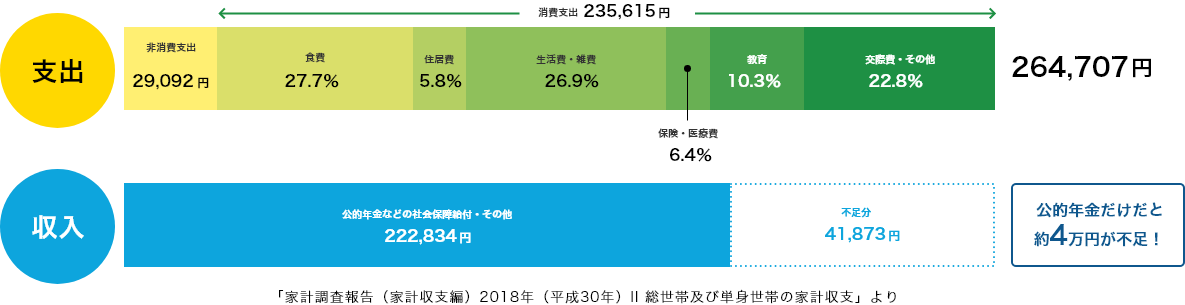

総務省が2018年に公表した「家計調査報告(家計収支編)2018年(平成30年)II 総世帯及び単身世帯の家計収支」によると、高齢夫婦無職世帯(夫65歳以上,妻60歳以上の夫婦のみの無職世帯)が余裕を持って老後を暮らすのに必要な生活費は1カ月あたり約26.4万円と報告しています。これに対し、社会保障給付額やその他収入は約22.2万円ですから、毎月約4.2万円が不足することに。不足分は貯蓄などから切り崩していく必要があることは、以前から知られていたことなのです。

なお、上記の金額には医療費負担の上昇やインフレの懸念は含みません。高齢になるほど、必要な生活費はもっと多くなると予測されます。

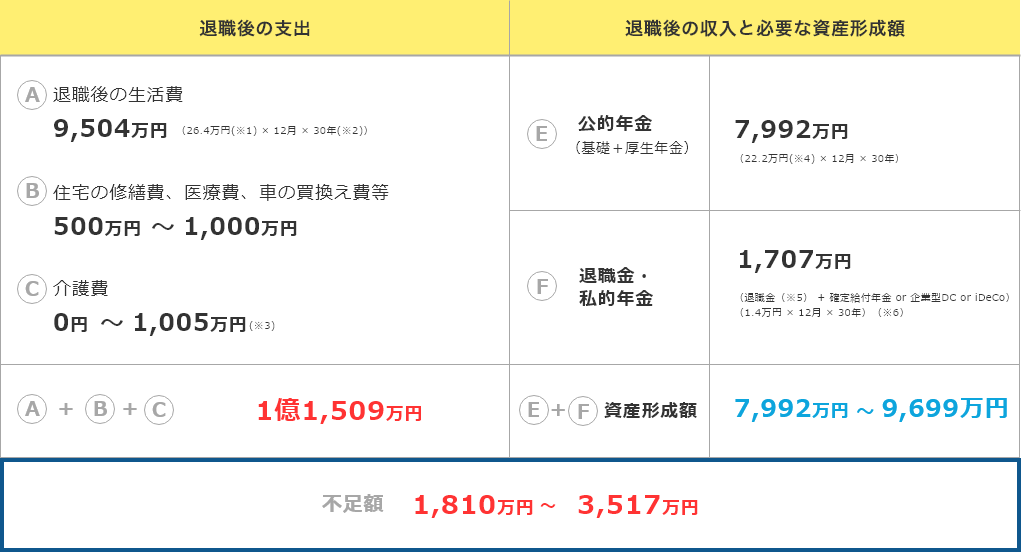

その試算結果は、以下の通りです。

高齢夫婦無職世帯で月26.4万円の生活費を支出する場合の試算

※各個人によって、退職後の支出及び収入は大きく異なるため、一律に必要な資産形成を示すものではありません。

- 生活費や住宅費、医療費など毎月26.4万円の支出が定年後30年間続く場合、公的年金や退職金などの受給に加え、1,810万円程度の資産形成が必要の資産形成を行う必要がある。

- 退職金や私的年金の受給予定がない場合は、毎月26.4万円支出するとして、3,517万円程度の資産形成を行う必要がある。

※1 「家計調査報告(家計収支編)2018年(平成30年)II 総世帯及び単身世帯の家計収支」よりにおける高齢夫婦無職世帯の世帯(世帯主の年齢が65歳以上)の家計収支より。

※2 65歳で退職してから95歳までの30年を想定。

※3 介護費用の平均(生命保険文化センター):初期費用69万円+(月額7.8万円×12月×10年)=1,005万円

※4 厚生労働省「平成30年度の返金額改定」における「夫婦2人分の老齢基礎年金を含む標準的な年金額」より。

※5 東京都産業労働局「中小企業の賃金。退職金事情」における従業員が10人~299人の都内中小企業のモデル退職金額(大学卒:1,203万円)

※6 国民年金基金連合会ホームページ 加入者の掛金額分布・平均(毎月定額拠出)第2号平均より

🔹第2の年金として安定して受け取れる「家賃収入」

公的年金だけでは足りない生活資金を補う方法として、定年までに「貯蓄をする」、大手生命保険会社などが提供する「個人年金に加入する」といった方法が考えられます。 ただ、低金利が続く現状で貯蓄をしても資産はほとんど増えません。

また、個人年金も毎月の家計に負担がかかったり、支給される期間が有限であったりと、不安要素もあります。

こうしたなかで、私的年金として有効だと注目を集めているのが「マンション投資で安定した家賃収入を得ること」です。

マンション投資は、支出となる住宅ローンは毎月の家賃収入で支払うため家計負担を軽減できますし、利回りも金融機関に預けるよりも高く想定できます。

もちろん、住宅ローンが完済すれば家賃収入がそのまま私的年金として受け取れますし、インフレに強いことも魅力の一つです。

貯蓄で資金を貯める場合

- 老後に不足する生活資金を貯め続ける必要がある。

- 低金利のため金融機関に預けても資産がほとんど増えない。

年金保険に加入する場合

- 毎月の保険料が家計の負担になる。

- 支給期間が限られる場合がある。

- インフレにより支給額が実質目減りするリスクがある。

マンション投資の場合

- 住宅ローンの支払いは家賃収入でまかなえる。

- 入居者がいる限り、安定した家賃収入が得られる。

- インフレに強い

🔹最長45年ローンで負担を軽減するアスライフの不動産投資ローン

アスライフは金融機関と提携して、返済期間を最長45年まで設定できる独自の借り入れサービスを提供しています。

月々の返済額を抑えられるため、ローン返済の負担を軽減でき、お客様のライフプランに合わせた借入が可能になります。

また、頭金10万円でマンション投資を始めることも可能で、「自己資金を極力減らしたくない」というお客様に対応いたします。